上周二(11/12)大聯大宣布公開收購文曄三成股權,被外界解讀成是「敵意併購」,情節將有如四年前日月光收購矽品的案例,也引起文曄公司派的強力反彈。不過,大聯大董座黃偉祥接受本刊專訪強調,「這是一次奇襲式的收購,但背後是善意的。」

黃偉祥說,大聯大公開收購文曄,純粹就是以財務性投資著眼,沒有任何意圖影響文曄經營的計畫或想法,也不會繼續增持文曄股權,更沒有媒體所稱將啟動文曄公司股東臨時會、致文曄公司董監結構變天之意圖。

黃偉祥說,雖然收購前沒有事先與文曄公司接洽,但絕非出於「惡意」或「敵意」。「外界有什麼聯想,我沒辦法阻止,但我可以保證,這次就是善意的合作,我做任何事都是出於雙贏、利他以及共好,也一直是言行一致、說到做到,日後大家可以繼續以這個原則檢驗我。」

大聯大計畫買3成持股 不會爭取董事席次

大聯大控股副總經理袁興文表示,以文曄公司今年預估獲利落在24億至26億元間,大聯大以三成持股試算可以認列7至8億元,投資報酬率可達8.6%至9.9%,對大聯大今年獲利也可以有12%到15%的提升。至於對文曄來說,股價及市值也可以獲得提升,這是對大聯大及文曄都雙贏的結果。

至於在收購資金部分,袁興文強調,本次收購文曄的資金來源是控股公司的自有資金搭配銀行融資,與今年發行的甲種特別股完全無關。

此外,大聯大在收購三成文曄持股後,會不會有進一步增持股權或爭取董事席次的動作?黃偉祥強調,目前大聯大只計畫買三成持股,不會再增加,至於文曄董事會已在今年六月改選完成,大聯大也不會想要去爭取董事席次,但希望藉著公開收購案,可以與文曄公司逐步展開良性對話的機會。

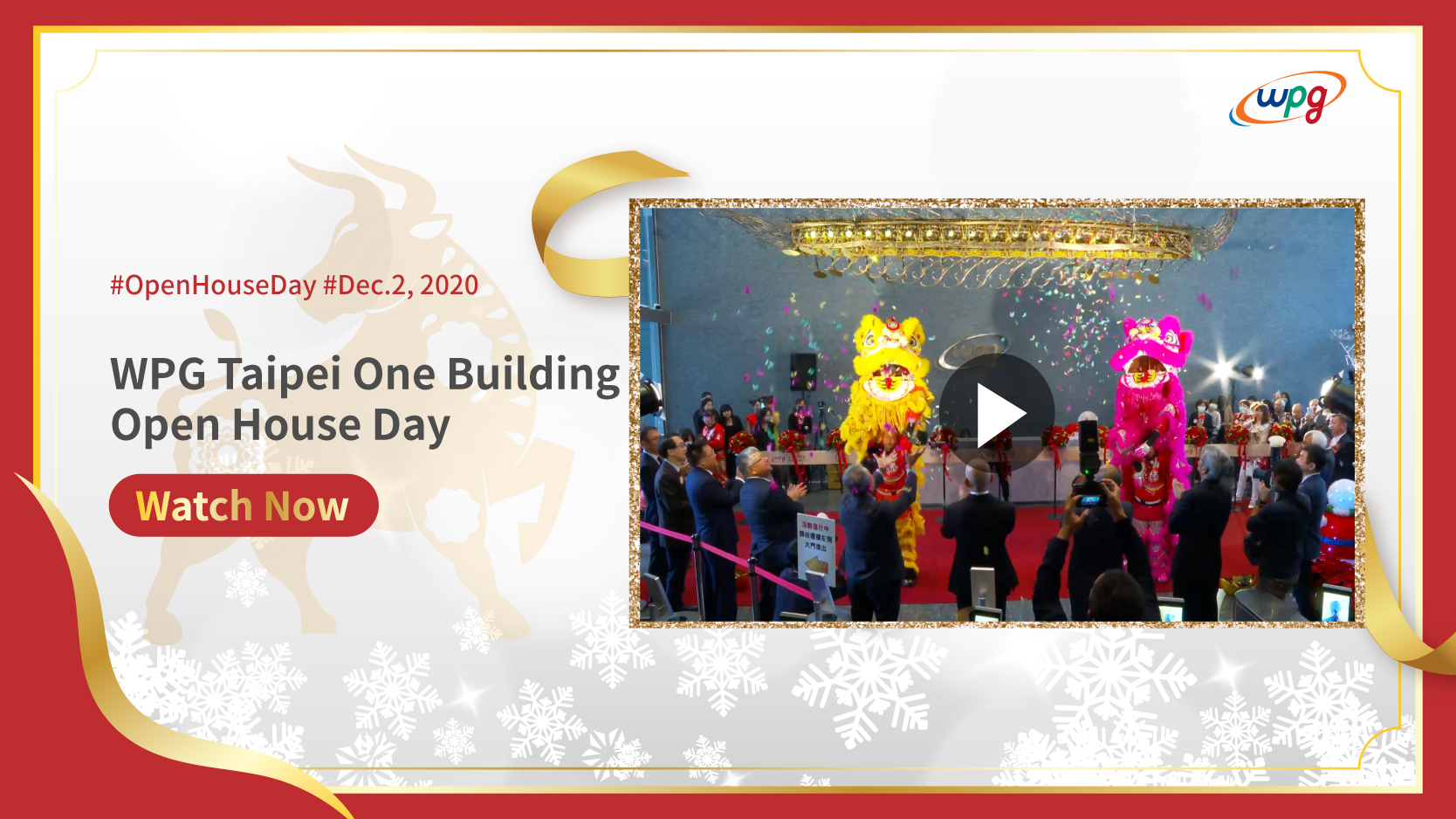

大聯大控股的形成,是2005年由世平與品佳兩家合組產業控股公司,之後陸續合併富威、凱悌、詮鼎、友尚及大傳等電子通路公司,最後一次合併案是在2011年完成,至今也已有八年多。多年來大聯大在全球半導體零組件通路商中,一直是占有一成以上的領導業者,根據Gartner的資料,去年大聯大市占率是11.4%,穩居龍頭,並且領先第二位Arrow的11.1%及第三位Avnet的10.1%。至於文曄則排名第四,市占率為5.9%。

▲圖中第四名WT Mcroelectronics為文曄。

由於大聯大目前的營運都以亞太市場為主,因此,對於大聯大在亞太市場的市占率,黃偉祥認為已經夠大了,不用再增加了,也不必要藉著收購再來擴大,「我從2011年後,就不再想市占率的事情了,對目前大聯大在亞太的市占是很滿意的,這個市占讓我很舒服,我不想要再增加。」

其實,通路商介於上游IC原廠供應商與下游電子大客戶之間,彼此間一直存在競合與拉拒的關係。通路商若市占太小,當然無法產生價值及作用,但若市占太大,許多大客戶生意做大後,原廠一定收回去自己直接供應,或是把業務再分給其他通路商,這種不斷重覆發生的循環,這也是黃偉祥會說,大聯大目前亞太市占不需要再增加的原因。

未來布局強化歐美及日本 視野放在經營全球市場

不過,黃偉祥強調,未來大聯大要再增加市占,會以目前集團布局比較弱的歐美及日本市場為主,未來若要展開併購,也會以這些市場為目標。大聯大長期目標是希望經營全球市場,而非只是偏重亞太市場的型態。目前大聯大已在美國發展十餘年,有累積一些經驗,至於在歐洲則比較沒有著墨,未來還有很多可以努力之處。

崇尚老子哲學 善意合作開展新競合關係

黃偉祥說,他很崇尚老子哲學,也一直是個很簡單的人,喜歡回歸初衷思考,他認為海納百川、上善若水,是在當下產業生態系日益複雜,企業間競合愈來愈密切的環境下,企業界可以認真思考的方向,他也希望藉著大聯大與文曄的善意合作,開啟未來台灣產業界另一種競合的可能。

「我相信精誠所至,金石為開,」黃偉祥說,過去他就是秉持著這個信念,才能讓多家公司成功合組大聯大控股,未來也希望以此基礎再擴大台灣產業界的合作,「也許大家要完全相信,還要一段時間,但沒有關係,我們會持續不斷地努力,大家會看到的。」

黃偉祥說,最近一年來,他也努力籌組台灣產業控股協會,並已於七月正式成立,並被推舉為第一屆的理事長。目前他邀請國內的產業控股公司,以及有興趣朝這個方向發展及轉型的企業一起加入,希望台灣有更多的產業合作或各式策略聯盟,打造產業共贏生態圈,並期盼政府能以鬆綁更多法規,創造鼓勵企業籌組產控的環境,進而在提升台灣企業在國際市場上的競爭力。

★原文出處:《今周刊》報導 撰文/林宏文